-

Gestão eficiente da cadeia de suprimentos hospitalar

Consolidação, redução de custos de aquisições, padronização e otimização do processo de compras

-

Auditoria interna hospitalar

Solução de data analytics para execução de auditoria interna focada no setor da saúde, garantindo maior agilidade e precisão na tomada de decisões

-

RN 443 – Implantação geral e emissão de PPA

Maiores controles internos e gestão de riscos para fins de solvência das operadoras de planos de assistência à saúde

-

RN 452 – Apoio da estruturação da auditoria interna de compliance

Avaliação de resultados das operadoras de saúde para assegurar conformidade legal em seus processos

-

Relatório SOC 2

Com Relatório SOC, certificação e parecer independente é possível agregar credibilidade aos beneficiários do setor de saúde sobre os processos internos e controles

-

Energia e tecnologia limpa

Soluções para para geradores, investidores ou concessionárias prestadoras de serviços públicos que desejam investir no mercado de energia sustentável.

-

Petróleo e Gás

Auxiliamos sua empresa na procura de opções de financiamento, gerenciamento de risco e na criação de legitimidade local para operar.

-

Mineração

Construção de força de trabalho com mais mobilidade, entendimento das alterações da legislação e elaboração de processos para gerenciar riscos de corrupção.

A atividade de fusão e aquisição está aumentando, mas como as empresas garantem que os negócios sejam bem sucedidos?

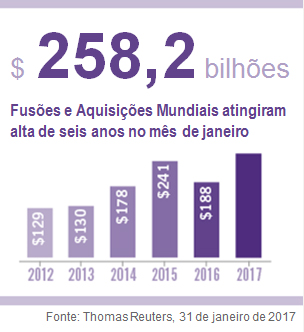

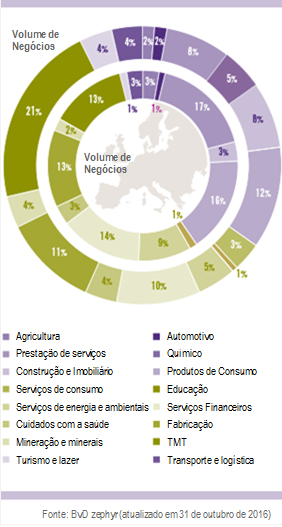

As empresas estão comprando muito, aproveitando ao máximo o financiamento barato para conquistar negócios compatíveis em todo o mundo. Em janeiro de 2017, o valor das operações de fusões e aquisições atingiu uma alta equivalente a seis anos de evolução do mercado em todo o mundo. Na Europa, estabeleceu-se um recorde de 11 anos e os negócios além fronteiras foram estimados no seu nível mais alto desde 2006 [i].

Esta é uma tendência provável de ter continuidade, de acordo com Kai Bartels, líder global de fusões e aquisições na Grant Thornton: “Há muita atividade transfronteiriça, especialmente entre pequenas e médias empresas. Existem incentivos globais, boas oportunidades para financiar negócios a preços baixos", diz ele.

A China foi a mais promissora na aquisição de empresas estrangeiras no ano passado, pagando mais de US$ 170 bilhões em 7.691 [ii] negócios, muitos deles na Europa.

A Alemanha, com sua forte base de tecnologia, pesquisa e desenvolvimento, atraiu o maior interesse. Em um determinado período do ano passado, os investidores chineses estavam comprando uma empresa alemã por semana,[iii] embora esse ritmo deva diminuir (conforme gráfico abaixo).

A confiança também está crescendo nas economias emergentes. Um relatório da [iv] Dealtracker encomendado pela Grant Thornton mostra que a Índia completou quase 1.500 acordos de fusões e aquisições no valor de US$ 62,5 bilhões no ano passado. “Houve um tremendo crescimento na atividade de negócios e uma série de reformas econômicas e estruturais em 2016", disse Harish HV, sócio da Grant Thornton India, à imprensa indiana.[v]

Avaliações elevadas levaram à bolha de Fusões e Aquisições

O grau de atividade está alimentando a especulação de uma bolha de Fusões e Aquisições. Bartels diz: “Existem boas oportunidades para financiar negócios, embora tenhamos avaliações muito altas em todos os setores. Estamos perto do índice de alavancagem que tivemos em 2007/08. Os compradores estão dispostos a pagar avaliações extraordinárias, especialmente em empresas de telecomunicações e tecnologia, produtos farmacêuticos e saúde".

Ele explica: “Alguns jogadores estratégicos estão usando esta oportunidade para comprar em certos nichos para fortalecer sua posição para o futuro. Se você tem um nicho específico, os jogadores globais estão dispostos a pagar por isso".

Bartels cita a General Electric (GE) como um excelente exemplo. Ela comprou participações majoritárias na empresa alemã de impressão 3D Concept Laser e na sueca aduaneira Arcam. As transações, no valor de US$ 2 bilhões, estabelecem a GE como uma peça importante na tecnologia 3D e seu negócio de impressão em 3D deve crescer para US$ 1 bilhão até 2020 [vi]. Outro exemplo é o lance de US$ 5 bilhões do grupo chinês de eletrodomésticos Midea Group para o fabricante de robôs alemão Kuka [vii].

Enquanto as altas valorizações pagas por algumas aquisições, algumas vezes 10 a 15 vezes o EBITDA (lucro antes de juros, impostos, depreciação e amortização), podem ser uma bênção para as empresas a serem adquiridas, elas colocam uma grande pressão sobre o comprador para tornar o negócio um sucesso.

Habilidades interpessoais e aspectos culturais

Em parte por causa disto, o sucesso das Fusões e Aquisições é incerto, com alguns comentaristas citando taxas de falha entre 70% e 90%[viii].

Muitas vezes, os problemas não são os negócios em si nem mesmo as grandes quantias de dinheiro envolvidas. “Não vemos muitas armadilhas com relação às avaliações. É cultural", diz Bartels. É uma declaração apoiada por Fons Trompenaars, um consultor de gestão e autor especializado em questões interculturais. Ele alegou que duas de três fusões falham devido a não cuidar das questões culturais.[ix]

“A dificuldade não está na tecnicalidade dos negócios, que é bastante padrão em todo o mundo", diz Bartels. “É sobre os aspectos culturais e a necessidade de habilidades interpessoais para que você possa entendê-los e gerenciá-los. Você não aprende isso na universidade. Você só pode aprender isso fazendo negócios com representantes desses países".

As questões culturais podem variar, desde não apreciar as diferentes estruturas de gestão até os temores dos acionistas de que a propriedade intelectual vai ser "roubada" ou a crença de que as diferenças na ética do trabalho são irreconciliáveis.

As considerações políticas e religiosas podem então ser colocadas acima das questões sociais e culturais. “Por exemplo, no Sudão, onde estamos trabalhando em um acordo, só podemos concluir se o comprador tiver uma garantia do Banco Islâmico de Desenvolvimento apoiará sua própria alavancagem para a transação", diz Bartels. Da mesma forma, um país como o Irã, que está apenas começando a se abrir ao investimento estrangeiro, poderia apresentar desafios de fusões e aquisições com relação aos requisitos da Lei Sharia (Islâmica).

Como evitar falhas em Fusões e Aquisições

A chave para fechar um negócio bem sucedido é antecipar e gerenciar as expectativas, uma tarefa que exige uma compreensão completa dos negócios uns dos outros.

Para fazer isso, Bartels diz: “Os compradores devem empregar conselheiros do país-alvo e a investigação de devida diligência deve incluir visitar o país. Isso também se aplica ao lado da venda - obter o máximo de informações possível sobre qualquer potencial comprador."

Se você não fizer isso, a falha vem em um preço alto - não agora, mas no futuro. Isso foi demonstrado pelo recente anúncio da Toshiba de que está tendo uma redução de US$ 6,2 bilhões em seu negócio de construção de usinas nucleares após a aquisição da Westinghouse Electronic Company e a aquisição da CB&I Stone & Webster [x].

Bartels diz: “Se você for uma empresa cotada em bolsa e falhar em uma aquisição, perderá a confiança dos seus acionistas e as mesmas questões se aplicam a grandes empresas familiares, onde o CEO ou o CFO podem perder a confiança dos outros membros da família se um negócio falhar. Por outro lado, se você quer vender e seus compradores acabam por não serem sérios, então é provável que isso tenha um impacto sobre a avaliação quando você tentar vender a outro potencial comprador".

Um pouco de tempo e esforço de compreensão uns dos outros para criar uma cultura de transparência e confiança pode trilhar um longo caminho quando se trata de Fusões e Aquisições.

Se você está considerando iniciar um processo de fusão ou aquisição e gostaria de aconselhamento sobre como fazer uma transação suave, entre em contato com a nossa equipe de transações.

Estudo de caso

China: buscando parcerias, não apenas ativos

A China gastou um terço menos em Fusões e Aquisições em janeiro de 2017 do que no mesmo mês em 2016.[i] Os especialistas do mercado explicam o motivo: “Em uma tentativa de reduzir a fuga de capitais, o governo chinês deu uma reviravolta na política financeira, comprometendo-se a acabar com acordos de saída no valor de mais de US$ 2 bilhões. É provável que esse movimento resulte em negócios mais modestos em 2017, embora o apetite para o investimento permaneça.” [ii]

As empresas chinesas também precisam mostrar que não estão simplesmente agarrando ativos, mas sim criando parcerias com empresas estrangeiras - tornando a necessidade de entendimento cultural mais importante do que nunca.

Jianyong Wu, sócio da Grant Thornton na China, diz: “Embora as perspectivas econômicas globais sejam incertas, ainda há muitas empresas chinesas à procura de oportunidades. Elas só precisam considerar a integração e as sinergias desde muito cedo no processo".

Wu acrescenta que ele aconselha os compradores chineses que eles não precisam ser o principal acionista e que eles não precisam enviar 20-30 pessoas para trabalhar com a nova equipe de gestão. “Quatro ou cinco são suficientes. Eles adquiriram a empresa porque achavam que era boa o suficiente", diz ele. “Trata-se de criar empresas internacionais, não chinesas."

Ele também defende a inclusão de membros-chave da equipe de gerenciamento de metas; especialmente se eles são da Europa ou dos EUA para a China, para entender melhor a cultura chinesa.

A mudança pode significar que a China, líder no mundo no volume de aquisições, logo abre caminho mostrando como uma abordagem de parceria é a chave para o sucesso das fusões e aquisições.